«Буквы» сразу должны оговориться, что считают любые административные ограничения в рыночных отношениях самой крайней и нежелательной мерой. Особенно в украинских реалиях, где такие «узкие места» почти всегда превращаются в способ заработка чиновников на выдаче разрешений.

Также мы не считаем политику российских властей в какой-либо сфере и отрасли примером для подражания.

Однако слишком разительная разница в подходе к регулированию соседних аграрных рынков с фактически с идентичной конъюнктурой требует, как минимум, анализа, особенно учитывая отягощающие факторы риска: существенное снижение урожая в Украине в 2020 году, общий хаос в регулировании аграрного рынка связанный с упразднением/восстановлением и неопределенным функционалом Минагрополитики, рост спроса и цены на агропродукцию на внешних рынках, возможный конфликт интересов у главы МЭРТ, который является выходцем одного из крупнейших агрохолдингов – экспортеров, а также продемонстрированная на примере проваленной вакцинации неспособность властной команды предвидеть проблемы и решать их загодя.

Ограничения на экспорт российского зерна начали вводится еще в конце прошлого года как реакция на рост цен на внутреннем рынке и увеличение спроса на внешнем. 15 декабря 2020 года РФ ввела экспортную квоту на 17.5 млн тонн пшеницы, кукурузы, ячменя и ржи а также установила вывозную пошлину на пшеницу в размере €25 за тонну на период с 15 февраля по 30 июня. Спустя месяц эти меры уже были недостаточными – покупатели на внешних рынках готовы покупать зерно даже с учетом пошлины.

15 января Подкомиссия по таможенно-тарифному и нетарифному регулированию, защитным мерам во внешней торговле поддержала повышение экспортной пошлины на пшеницу и меслин до 50 евро за тонну с 1 марта, а также введение пошлины на кукурузу и ячмень с 15 марта в размере 25 и 10 евро за тонну соответственно. Также уже анонсировано, что в новом сезоне, который стартует с 1 июля 2021 года регулирование сохранится в виде “плавающей” пошлины на пшеницу, которая будет привязана к ценам на мировых рынках.

Отметим, что в РФ зернотрейдеры и другие участники рынка ожидаемо недовольны введенными мерами, называя их «продразверсткой» – есть версия, что помимо заявленной цели сдержать рост цен на продукты на внутреннем рынке, пошлины введены для того, чтобы увеличить поступления в бюджет. Чиновники со своей стороны указывают, что эта мера не является «фискальной» – поступления от пошлин будут перенаправлены в виде господдержки обратно в АПК.

Ограничение сельхозэкспорта крупнейшим поставщиком этой продукции из Причерноморья вызвало рост цен на внешних рынках: мартовские фьючерсы на пшеницу уже торгуются по 250 долл/тонна. Это самый высокий показатель за 6 лет.

Цены также стимулируют ухудшение прогнозов запасов и урожая в ряде крупных стран-производителей и холодный циклон, который принес сильные морозы в Причерноморье – есть риск, что он причинит вред озимым.

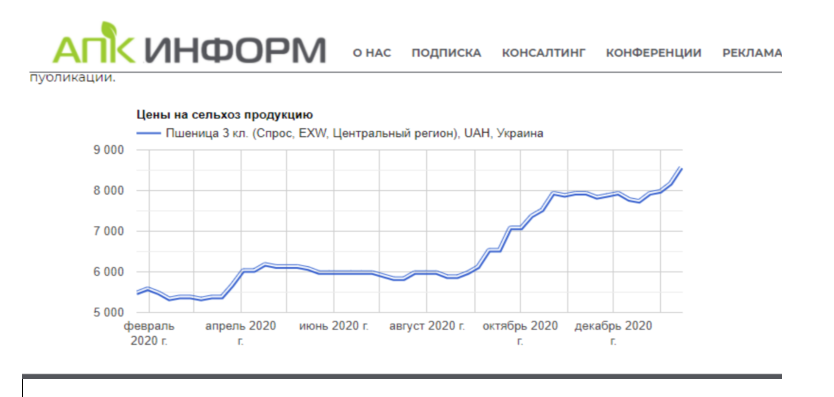

Примечательно, что РФ ввела ограничения экспорта на фоне близкого к рекордному урожая, который собрали в стране в прошлом году – 132,9 млн тонн зерна, на 9,7% больше, чем в 2019 году. Украина, наоборот, существенно снизила объемы производства, собрав 65,4 млн тонн зерна против 75,08 млн тонн в 2019 году. По данным Госстата, на 1 декабря запасы зерновых и зернобобовых культур в Украине составляли 23, 1 млн тонн, что на 7,4 млн тонн меньше, чем на эту дату годом ранее. За год стоимость пшеницы на внутреннем рынке возросла более чем на 3 тыс гривен/тонна – с 5500 гривен до 8500 гривен.

После объявления об ограничениях из РФ экспортные цены на зерно в портах Украины выросли до 275 долл/тонна или 9300 грн.

На сегодня экспорт зерна из Украины регулируется только Меморандумом, который подписывает вначале сезона профильное министерства (пока- МЭРТ) и представители зернотрейдеров. Предел, зафиксированный в нем составляет 17,5 млн тонн пшеницы, из этого объема, по данным МЭРТ с начала сезона экспортировано 12,7 млн тонн.

В январе начала обсуждаться возможность внесения изменений в меморандум, однако коснуться они должны кукурузы, которая является основным сырьем для животноводов (читай «птицеводов» – читай «МХП»), которые лоббируют регулирование экспорта этой культуры установив предел в 22 млн тонн для сдерживания роста цен на внутреннем рынке. USDA в январском отчете снизили прогноз производства, потребления, экспорта и конечных запасов кукурузы для США, что вызвало рост фьючерсов на кукурузу на 5% до 203,6 $/т. За тонну – это максимум с июля 2013 года.

«Мы всегда открыты к предложениям профильных ассоциаций, которые мы рассматриваем на общих встречах,формируем мнение и даем обратную связь. Так, в Минэкономики поступил ряд обращений от аграрныхассоциаций о включении в Меморандума позиции кукурузы. Сегодня мы можем обменяться мнениями по этому вопросу, а через неделю примем совместное решение », – сказал профильный замминистра Тарас Высоцкий.

Относительно продовольственных позиций в структуре украинского аграрного экспорта никаких действий предприниматься не будет.

По данным Госстсата, цены на хлеб за прошлый год в Украине выросли в зависимости от вида на 10-12%.

Помста за “Прямий”? Чому прихильники Порошенка раділи знищенню Харківської телевежі

Помста за “Прямий”? Чому прихильники Порошенка раділи знищенню Харківської телевежі