Воює група Костянтина Жеваго (який раптово увірвався в ТОП-3 найбагатіших за версією українського “Форбс”, подвоївши свої статки лише за рік удвічі) проти ФГВФО і банківської системи України. Першим, за чутками, надає посильну допомогу опальний ексочільник Офісу Президента Андрій Богдан та його колега Андрій Довбенко, якого пов’язували та пов’язують з Курченком.

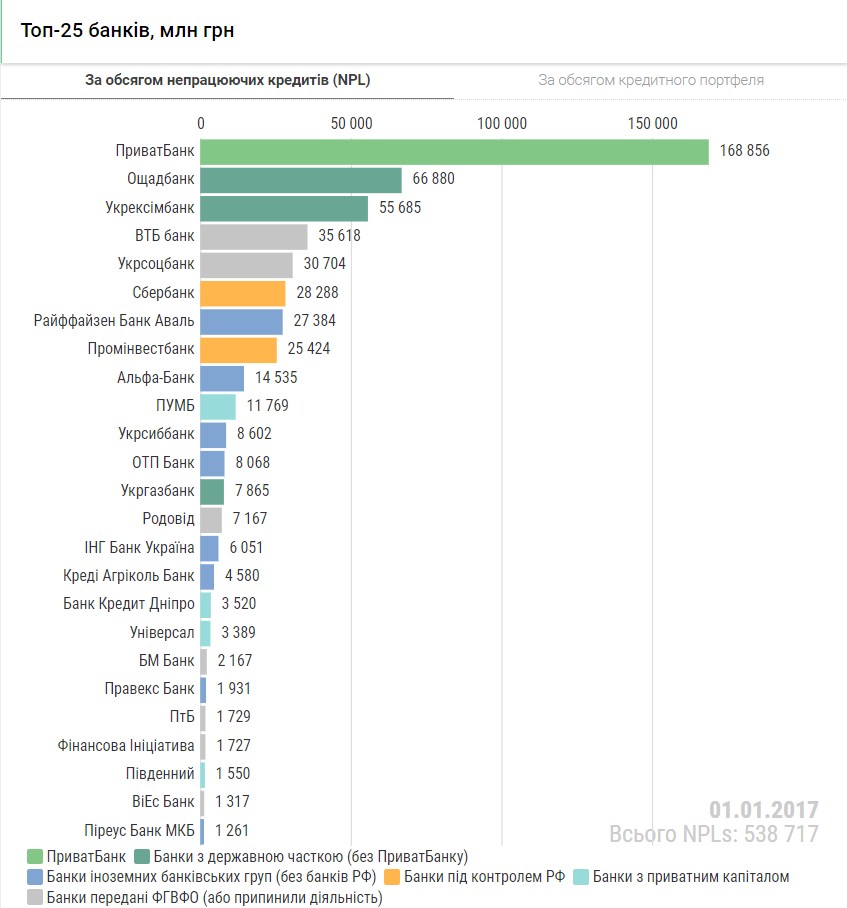

Почнемо з основ і невеликої передісторії. NPL (non-performing loan) – це загальна назва безнадійних або майже безнадійних кредитів. Кредити без застави, стабільно прострочені кредити – це все NPL.

Загалом на початок 2021 року, за даними НБУ, їхня частка становить близько 41%. Це багато і це є наслідком занижених вимог до платоспроможності боржників, що масово практикувалось в минулі роки. І мова тут не про кредит на телефон чи весілля, а про позики, які видавались власниками банків “собі ж”, тобто пов’язаним компаніям, і які з самого початку ніхто не збирався повертати (“дірку” в ресурсах банку зазвичай закривали рефінансуванням від НБУ).

Вичерпною ілюстрацією причин виникнення такого становища є той факт, що основна частка NPL належала Приватбанку на момент його націоналізації (і належить досі).

Ще однією ілюстрацією того, як деякі банки дбали про свої активи, є те, що на 1 жовтня 2016 року (за 2 місяці до націоналізації), “Приват” оцінював обсяг своїх NPL у 32 мільярди гривень, а вже 1 січня 2017 року (через 2 тижні після націоналізації), після незалежного аудиту, виявилось, що таких кредитів у “Привату” – на 168 мільярдів, у 5 разів більше. Висновки можете зробити самі.

Ринок NPL почав активно розвиватись після, і як результат, очищення банківської системи.

Проблемні банки, для фінансування економічно нерентабельного бізнесу своїх власників, збирали з населення депозити під фантастичні відсотки, в чому їм дуже допомагав низький рівень фінансової грамотності і ажіотаж на ринку. Коли виявилось, що ці банки є неплатоспроможними, їх кредитний портфель майже нічого не вартий, і загалом банківська система України перетворилась на суцільну “МММ”, їм встановили раціональні нормативи забезпечення кредитного портфелю власними резервами, а ті банки, власники яких не захотіли або не змогли забезпечити їх фінансову стійкість – почали виводити з ринку.

Проте, залишалась проблема з вкладами, які потрібно було якось повертати. Це завдання поклали на ФГВФО, який, в основному, коштом держбюджету відшкодовував вкладникам банків їх депозити. А щоб навантаження на бюджет знизити, Фонд в рамках своїх повноважень продавав проблемну заборгованість неплатоспроможних банків.

Відбувається це так: кожен кредит проходить оцінку і спершу виставляється на аукціон як індивідуальний лот. Якщо бажаючих його викупити не знайшлось, цей лот додають в пул з аналогічними і виставляють на повторний аукціон уже в складі пулу, продаючи з урахуванням найнижчої ціни на минулих торгах. Якщо не знайшлось покупців і вдруге, непродані пули об’єднують і виставляють на продаж знову – вже в складі так званих “мегапулів”.

Тут уже можливе падіння ціни менш, ніж до 1% від початкової, але й ціна таких лотів може сягати десятків мільярдів гривень.

Така практика є загальноприйнятою у світі та досить ефективною: ФГВФО отримує ресурси для відшкодування вкладів, не витрачає час, сили і власні ресурси на судову тяганину, а зацікавлені учасники ринку отримують можливість заробити на різниці між вартістю лота чи цілого пулу і сумою, яку вдасться стягнути з боржників.

Тут потрібно пояснити два нюанси. Про “легкі гроші” мова взагалі не йде. Кожен лот – це місяці, а то й роки роботи юристів, з дуже непередбачуваним результатом.

Мабуть, не треба пояснювати, що колишні власники проблемних банків зовсім не зацікавлені в тому, щоб підконтрольні їм компанії повертали кредити, які вони вже давно успішно “освоїли”.

З цього пункту випливає другий нюанс – поточний стан судової та виконавчої системи в Україні. Цей стан і є причиною дисконтів у 80-99% при продажі проблемних активів, замість, скажімо, 40-60%. У кінцеву ціну лоту закладаються як економічні параметри кредиту, так і те, наскільки реальною є можливість домогтись його повернення в суді і виконавчій службі. Однак, як би там не було, вся ця система працювала, заразом створюючи нові ринки і насичуючи економіку грошима.

Проте, система гарантування вкладів, роки роботи над відновленням банківської системи, цілий новий фінансовий ринок і власне банківський сектор наразі балансують на краю прірви, від падіння в яку їх відділяє одне рішення колегії суддів Північного апеляційного господарського суду у справі № 910/5251/20.

Тут ми й закінчуємо з передісторією і переходимо до самої історії з визнанням банку “Фінанси та кредит” Костянтина Жеваго неплатоспроможним, виведення його з ринку і продажу його активів на аукціоні, що й дало початок війні, про яку згадувалось на самому початку.

Почалось все у 2015 році, коли “Фінанси та кредит” було визнано неплатоспроможним, а за кілька місяців Нацбанк відкликав його ліцензію.

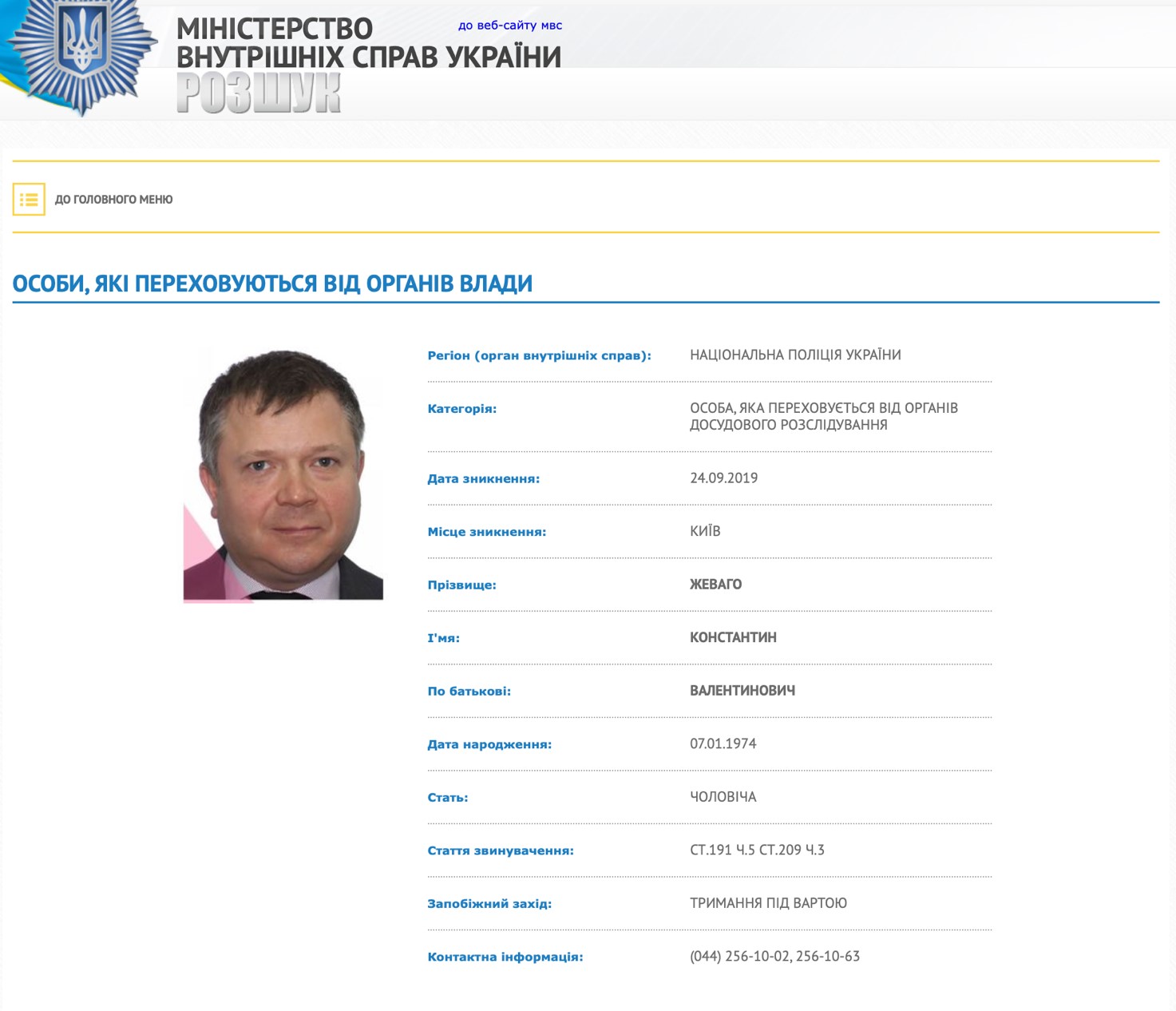

Ситуація була настільки серйозною, що дійшло навіть до оголошення підозри і самому олігарху, щоправда заочно. Наразі пан Жеваго перебуває в розшуку за підозрою в розтраті та відмиванні коштів. Однак, ці негаразди геть не заважають йому намагатись, якщо не вийти сухим з води, то принаймні зберегти “все нажите непосильною працею”. Зокрема, перешкоджати продажу активів банку “Фінанси та кредит”.

Аукціон, на якому проблемні кредити банку “Фінанси та кредит” нарешті вдалось реалізувати в складі “мегапулу” з такими ж кредитами “Дельта Банку” і банку “Надра”, відбувся в листопаді 2019 року

Мабуть не варто уточнювати, що більшість проблемних угод, в яких кредитором був “Фінанси та кредит” були укладені з компаніями фінансово-промислової групи Костянтина Жеваго, що і зробило їх проблемними, вже в момент укладання.

Просто для ілюстрації – на попередні аукціони, на які виставлялись активи лише “Фінанси та кредит”, ніхто навіть не реєструвався, не кажучи вже про торги (це при тому, що всі кредити мали забезпечення у вигляді цінних паперів, обладнання та нерухомого майна).

За результатами цього аукціону, право вимоги за кількома десятками кредитних договорів та договорів забезпечення було продано ТОВ “ФК “Інвестохіллс Веста”, внаслідок чого був укладений договір про відступлення прав вимоги новому кредитору. На цьому моменті нормальна ринкова практика закінчилась і почалась судова магія.

Позов до Господарського суду міста Києва про скасування результатів аукціону та визнання договору відступлення прав вимоги недійсним, подало ПАТ “Білоцерківська Теплоелектроцентраль”. Воно не було учасником аукціону, не претендувало на придбання “мегапулу” кредитів, заміна одного кредитора на іншого ніяк не змінювала обсягу його прав та обов’язків, а також є боржником банку “Фінанси та кредит” за кредитними договорами на загальну суму понад 1,3 млрд грн.

Мотиви ПАТ “Білоцерківська Теплоелектроцентраль” знаходилися в площині високого рівня моралі і благородства, а не юриспруденції чи економіки! Добре, досить сарказму. Суть позовних вимог зводилась до “двох з половиною” пунктів: в проданий “мегапул” були включені неправильні лоти і його ціна була занижена. Цю позицію ми розглянемо детальніше.

Перший аргумент – до складу проданого “мегапулу” увійшли не всі договори, які були забезпечені спільною заставою.

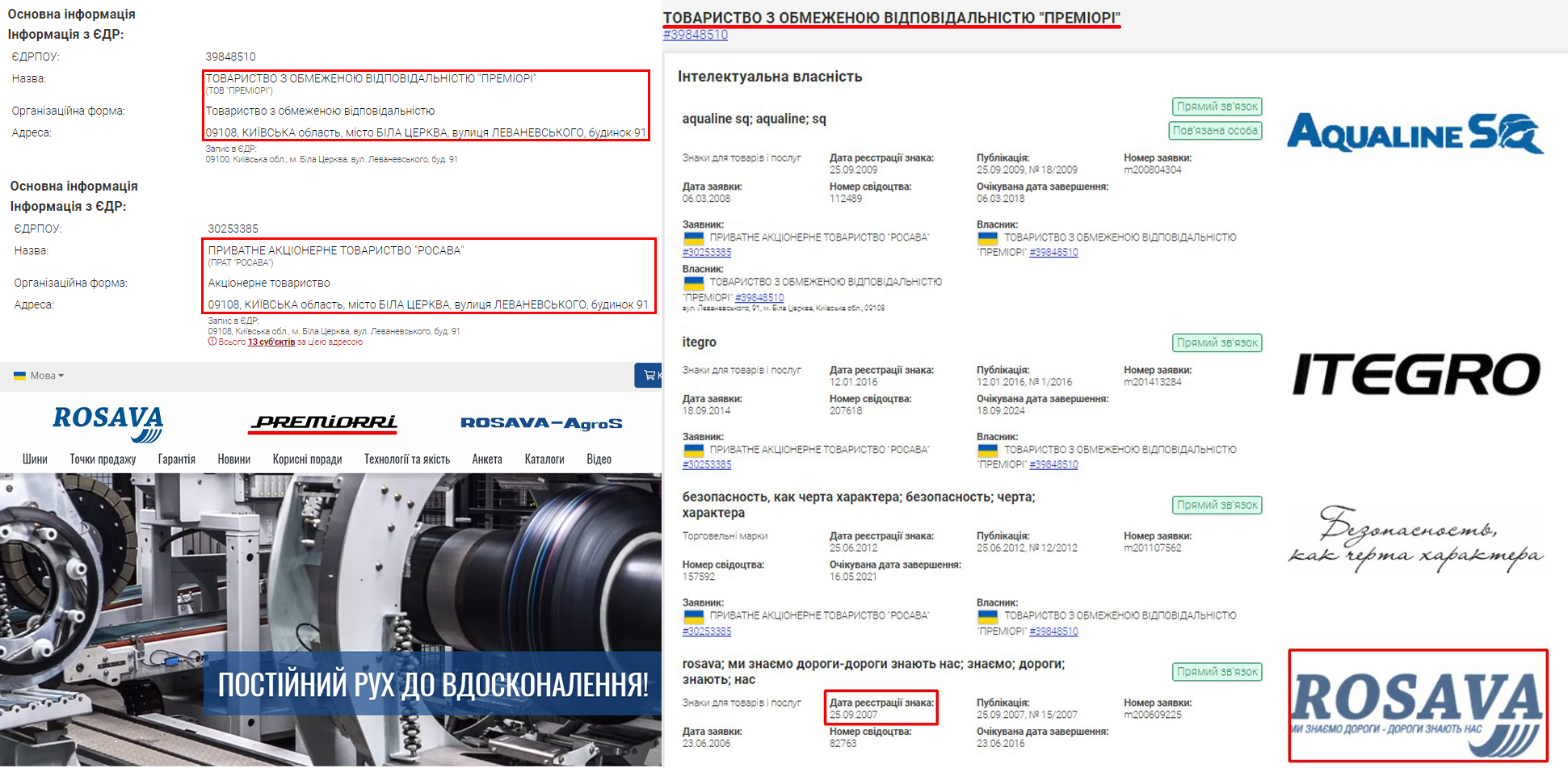

Тут потрібно пояснити “новаторську” практику групи “Фінанси та кредит” – однойменний банк надає кредит, наприклад ПАТ “Росава” (зараз перебуває в процесі банкрутства) під заставу, наприклад, обладнання (або акцій, майнових прав, тощо). І той же банк надає інший кредит, наприклад, ТОВ “Росава-Брок” – під ту ж саму заставу, що і в попередньому кредиті. Правда ж зручно?

Кредитів два, боржників два, а застава одна (насправді договорів було і по шість на одну заставу, як виявилось в суді). І як такий банк міг розвалитись? Ну а наш позивач (спробуйте вгадати, до якої фінансово-промислової групи він входить, відповідь буде нижче) турбується про те, що покупцю права вимоги доведеться викупити й всі інші лоти з договорами, забезпеченими цією заставою. Дуже милий, але абсолютно нікчемний аргумент, як юридично, так і економічно.

По-перше, наш позивач стверджує, що його права як кредитора банку “Фінанси та кредит” можуть постраждати через заниження стартової ціни аукціону. Однак, пул активів на цьому аукціоні був проданий не за стартової ціною, а після кількох її понижень, оскільки бажаючих заплатити стартову ціну не було, що нівелює аргумент про її заниження.

По-друге – покупець приймає рішення брати чи не брати участь в аукціоні на власний розсуд, і має можливість оцінити економічну доцільність придбання такого активу. Навіть якщо зазначену інформацію було приховано від покупця, він матиме право сам оскаржити результат аукціону, як позивач (що знову повертає нас до пункту з неналежним позивачем).

По-третє, пункт 7 Розділу ІІІ Положення щодо організації продажу активів (майна) банків, що ліквідуються, про порушення якого стверджував позивач, встановлює орієнтовні, але не виключні та не обов’язкові критерії для об’єднання активів у пули. Фонд вправі визначати й інші ознаки для об’єднання активів, що продаються, в окремі пули, проте суд першої інстанції чомусь вирішив, що вимоги цього пункту є виключними та імперативними.

Другий аргумент – стартова ціна аукціону була заниженою, а звіт про оцінку майна банку “Фінанси та кредит” був використаний неналежним чином.

Тут важливо розуміти, що аукціон відбувався за голландською системою, тобто на зниження, і ціна продажу – за будь-яких умов була б нижчою від початкової (крім того, ці активи на попередніх аукціонах з вищими цінами ніхто навіть не розглядав до покупки). Також важливо розуміти, що зниження ціни відбувається до моменту, доки хтось з учасників не погодиться заплатити її поточне значення.

Іншими словами – якщо ви продаєте актив, реальна ціна якому – квиток на тролейбус, то можете починати хоч з мільйона, хоч з мільярда – у вас його все одно ніхто не купить, доки не спуститесь до адекватної ціни.

І так, у позивача не було жодних претензій до того, що когось до аукціону не допустили, хто б міг запропонувати вищу ціну. Щодо використання звіту про оцінку теж є нюанс, про який позивач трохи “забувся”. До того, як активи “Фінанси та Кредит”, “Дельта Банку” і “Надра” були об’єднані в єдиний пул, вони вже виставлялись на аукціон і за результатами цих торгів їх ніхто не захотів придбати. Стартова ціна на оскаржуваному аукціоні становила 3 мільярди 397 мільйонів гривень, а проданий пул був за понад 849 мільйонів гривень. Очевидно, що незалежно від того, становила б стартова ціна, наприклад, 8, 30 чи 100 мільярдів – саме учасники аукціону приймають рішення про те, скільки вони готові заплатити за той чи інший лот.

Ця базова логіка нівелює твердження позивача про те, що, начебто, занижена стартова ціна на аукціоні, перешкоджає реалізації прав кредиторів банку.

З усім цим, 20 жовтня 2020 року, після 6 місяців розгляду цієї справи, Господарський суд міста Києва виніс рішення – аукціон з продажу пулу активів банків “Фінанси та кредит”, “Дельта Банк” та “Надра” скасувати, договір про відступлення прав вимоги, укладений за результатами цього аукціону, визнати недійсним.

Рішення це прозвучало для ринку як грім з ясного неба, оскільки, якщо воно буде залишене в силі апеляційною інстанцією, фактично будь-хто зможе оскаржувати результати будь-якого аукціону з реалізації активів неплатоспроможних банків.

Це навіть не заморозить, а просто зруйнує систему продажу таких активів, оскільки ризики зав’язнути в безкінечних судах ще на етапі придбання права вимоги, без будь-яких гарантій, відлякуватимуть будь-кого. Тим більше закордонних інвесторів, ставку на залучення яких робить кожна українська влада. Влада Зеленського не виключення.

Крім того, обов’язок з повернення депозитів вкладникам таких банків та їх кредиторам, ніхто не скасовує, а ці витрати повністю ляжуть на державний бюджет, тобто – на платників податків. Ну а власники “банків-бульбашок” зможуть далі збирати депозити з населення, ними ж кредитувати свої компанії і нічого не боятись.

До слова, така феєрична перемога в суді для Костянтина Жеваго не є унікальним випадком.

Наприклад, акціонерами ПАТ “Росава” прийнято рішення про припинення (ліквідацію) підприємства та призначено комісію з припинення. Необхідно пам’ятати, що ПрАТ “Росава”, є одним з найбільших боржників банку “Фінанси та кредит”, через неспроможність обслуговувати борг розміром 20 мільярдів гривень (при сумарній вартості активів у 3.3 мільярди). А далі почались справжні “чудеса” юриспруденції.

Спочатку комісія з припинення ПрАТ “Росава” визнала борги на 20 мільярдів гривень, а коли ПрАТ “Росава” було визнано банкрутом, кредитори пішли до суду – там стали на бік компанії Костянтина Жеваго та відмовили у визнанні вимог кредиторів на суму понад 10 млрд грн. Той же суд визнав вимоги компанії з орбіти олігарха Жеваго, ТОВ “Преміорі”, яка настільки “не пов’язана” з ПрАТ “Росава”, що зареєстровані вони за однією адресою, права на торгову марку “ROSAVA” належали ТОВ “Преміорі”, а на сайті “Росави” пропонувалась продукція під ТМ “PREMIORRI”.

Саме за позовом ТОВ “Преміорі” процедура ліквідації ПАТ “Росава” була призупинена, а кредитори компанії позбавлені можливості повернути свої кошти.

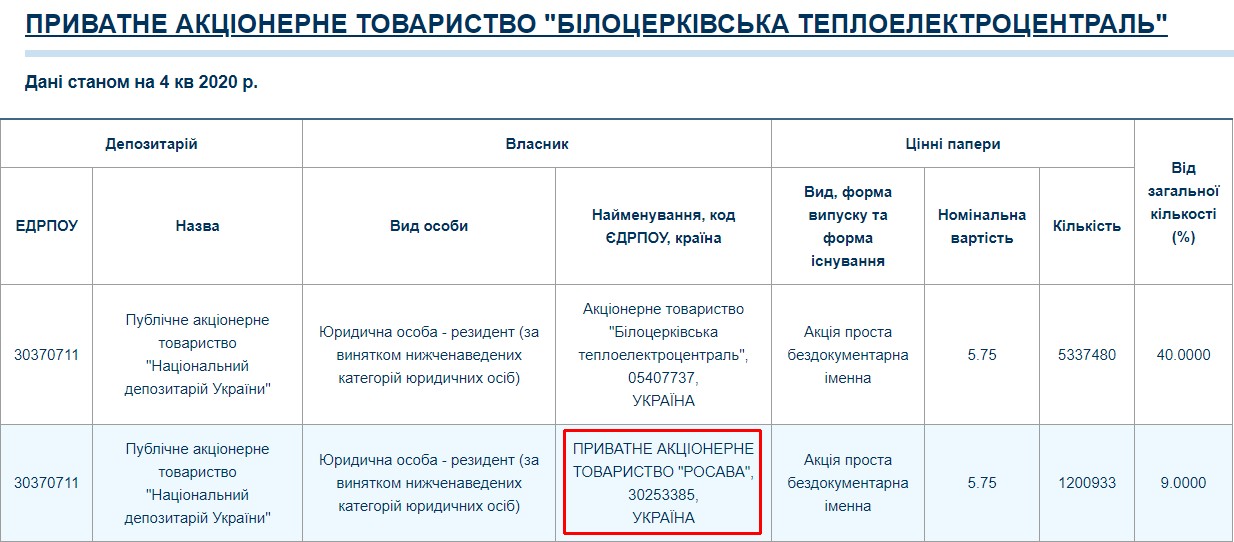

Цікаво, що ПАТ “Білоцерківська Теплоелектроцентраль” абсолютно не занепокоєне тим фактом, що в результаті втручання ТОВ “Преміорі” в процедуру банкрутства “Росави”, банк “Фінанси та кредит” позбавлений можливості повернути свої кошти, а як наслідок – і ПАТ “Білоцерківська Теплоелектроцентраль” позбавлене повернути свої кошти, вже як кредитор банку.

Ця байдужість може здатись дуже дивною (враховуючи, що за останніми рішеннями суду, мова йде про майже 6 мільярдів гривень, а не 850 мільйонів, як у справі з аукціоном), адже саме цей аргумент був використаний ПАТ “Білоцерківська Теплоелектроцентрал” при оскарженні результатів аукціону з продажу активів банку. З іншого боку, можливо така байдужість пояснюється тим, що частка в ПАТ “Білоцерківська Теплоелектроцентраль” належить саме ПАТ “Росава”?

Саме час дізнатися, хто ж командує всім цим “парадом”.

Про юридичну команду на боці Костянтина Жеваго неодноразово писали ЗМІ. Це пані Тетяна Єзерова (представляє інтереси ТОВ “Преміорі” в суді), дружина судді ВС Альберта Єзерова. Раніше вона працювала на посаді головного спеціаліста в юридичному управлінні Одеської ОДА, згодом у адвокатському об’єднанні “Шевердін і партнери”, яке входить в групу LCF, керуючим партнером якої є пані Анна Огренчук, дружина Андрія Довбенка.

Про пана Довбенка варто знати дві речі – його вважають “міністром міністра юстиції” (хоча сам він подібні твердження заперечує) і загалом побутує думка, що без його згоди жодне важливе рішення в Мін’юсті не приймається.

А також і він, і його дружина є добре знайомими з паном Богданом, тим самим, який стрімко влетів і так само стрімко вилетів з крісла глави Офісу президента.

Після спуску з небес на землю, пан Богдан трохи помучив тварин в Київському зоопарку і взявся переконувати олігархів у тому, що він не втратив впливу на суди навіть після відлучення від плеча президента.

Окрім очевидних вигод, ця діяльність є для Андрія Йосиповича своєрідним бальзамом на душу, зранену рішенням Зеленського замінити його на “старшого і досвідченішого” Єрмака. А також способом насолити Володимиру Олександровичу, якого буде пожинати політичні наслідки судового впливу Богдана.

Всі ці обставини і пояснюють мотивацію пана Богдана в описаних вище “чаклунствах” з рішеннями судів. Попри те, що пан Довбенко заперечує зв’язки з Богданом, їх відносини є достатньо добрими, щоб запрошувати опального главу ОП на власне весілля, заради чого Андрій Йосипович навіть прогуляв святкування Дня Незалежності, все ще будучи очільником ОП. Як бачимо, посади тимчасові, а цінні знайомства – вічні.

Чим завершиться вся ця історія ми дізнаємось уже на цьому тижні. Наразі м’яч на полі Північного апеляційного господарського суду і саме його суддям належить вирішити долю системи гарантування вкладів фізичних осіб, банківської системи та інвестиційної привабливості України на найближчі роки. А заразом владі Зеленського витримати випробування, яке до них провалили вже немало достойних людей.